Solar-Direktinvestment

mit hohem Investitions-

abzugsbetrag (IAB) und

attraktiven steuerlichen

Sonderabschreibungen

Solar-Investment (Photovoltaik) mit hohen steuerlichen Vergünstigungen

Investieren Sie in Photovoltaikanlagen und profitieren Sie von 3 steuerlichen Vergünstigungen:

Hoher Investitionsabzugsbetrag (IAB) bis zu 50 %1)

- Zusätzliche Sonder-Abschreibung von 40 % (§ 7g Abs. 5 EStG)2)

- Zusätzliche lineare Abschreibung von 5 % p.a. für verbleibenden Restwert

Weitere Vorteile Ihres Solar-Direktinvestments:

- Sicherheit: 20 Jahre gesetzlich garantierte Einspeisevergütung (EEG)

- Stabilisierung und Streuung des Anlageportfolios (Sachwertanlage)

- Idealer Investitionszeitpunkt: Über Jahre sinkende Anschaffungskosten, hocheffiziente Komponenten (Solarpanels, Wechselrichter, Trafos) und im Verhältnis immer noch niedrige Finanzierungszinsen

- Nachhaltige Investition in regenerative Energien

- Rundum Sorglospaket: Hochwertige Technik und Wartung, umfassender Versicherungsschutz

Hinweis 1) Erhöhung des Investitionsabzugsbetrags (IAB) mit dem Jahressteuergesetz 2020:

Ein weiterer Vorteil für PVA-Direktinvestments sind die Neuerungen im Jahressteuergesetz 2020, die den §7g EStG betreffen. Grundsätzlich gilt nun für Wirtschaftsjahre, die nach dem 31.12.2019 enden, dass die begünstigten Investitionskosten sich von 40% auf 50% der voraussichtlichen Anschaffungs- bzw. Herstellungskosten erhöhen.

2)Aktueller Hinweis zum Wachstumschancengesetz: Gute Neuigkeiten zur Sonderabschreibung gibt es für Käufer von Solar-Investments: Für bewegliche Wirtschaftsgüter des Anlagevermögens konnte bisher neben IAB und der linearen Abschreibung die 20%ige Sonderabschreibung gem. § 7g Abs. 5 EStG angesetzt werden. Das verabschiedete Wachstumschancengesetzes sieht jetzt vor, für Anlagevermögen, die nach dem 31.12.2023 angeschafft oder hergestellt werden, die Sonderabschreibung auf 40% zu erhöhen.

Fazit: Die neue Regelung ermöglicht eine deutlich höhere Abschreibung und somit eine noch höhere Steuerrückerstattung im Jahr der Anschaffung.

Solarinvestments sind besonders sinnvoll wenn Sie:

- In umweltfreundliche Energiegewinnung investieren möchten

- Spitzenverdiener sind und ersparte Steuern in eigenes Vermögen umwandeln möchten

- Hohe, regelmäßige und stabile Zusatzeinnahmen für Ihre Rente aufbauen möchten

- Empfänger einer Abfindung oder eines Veräußerungserlöses sind

- Stabilität durch Sachwerte erzielen und Ihr Anlageportfolio sinnvoll ergänzen möchten

Unser Experte berät Sie gern

Marco Busacker | Geschäftsführer

Bankkaufmann, Dipl. Betriebswirt

| Tel: | +49 40. 688 743 48 |

| Mail: | post [at] hansetrust.de |

Szenario Jahr 2020 / 2060 – Weltweit*

*Anteil der verschiedenen Energien in Prozent am weltweiten Energieverbrauch im jeweiligen Jahr. Quelle: Wirtschaftswoche 2013 – Bezug Shell Studie

Die weltweite Bevölkerung wächst ständig und der Lebensstandard steigt. Deshalb wird zukünftig wesentlich mehr Energie benötigt, um z. B. die Wohnungen zu versorgen und die Mobilität zu ermöglichen. Zur Bekämpfung des Klimawandels muss die Energieversorgung deshalb auf zunehmend kohlenstoffärmere Quellen bauen.

Fazit: Erneuerbare Energien werden den mit Abstand größten Marktanteil haben. Unsere Kinder und Enkel werden uns für einen verantwortungsvollen Umgang mit der Umwelt einmal sehr dankbar sein.

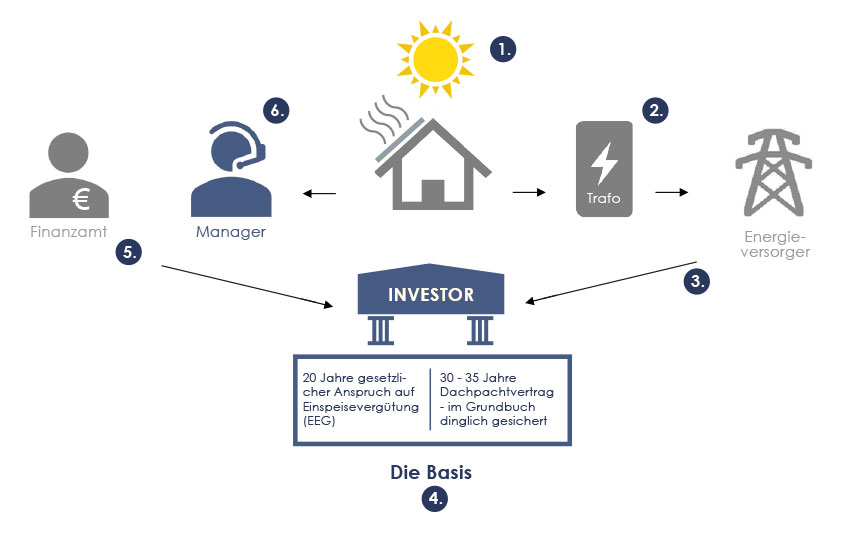

Konzept Solarinvestment

Erläuterungen

- Die Sonne scheint auf die Solarmodule des Daches und über hochwertige Technik wird Sonnenenergie in Strom umgewandelt.

- Über einen Trafo wird der erzeugte Strom in das Stromnetz eingespeist.

- Über Energieversorger bzw. Stromvermarkter (z.B. RWE) wird im Gegenzug eine Vergütung für den Stromverkauf erzielt.

- Die Basis des Investments bildet zum einen das Erneuerbare-Energien-Gesetz (EEG), zum anderen der 30 – 35-jährige Dachpachtvertrag mit dem Dachbesitzer, damit das Dach auch über den langen Zeitraum in jedem Fall immer zur Verfügugn steht (der Rechtsanspruch der Dachnutzung ist im Grundbuch dinglich gesichert).

- Das Finanzamt belohnt Ihre Solarinvestition mit attraktiven steuerlichen Abschreibungsmöglichkeiten.

- Rundum Sorglospaket – Die Solaranlage wird von starken Partnern kompetent und engagiert betreut. Sie erhalten hochwertige Technik, umfassenden Versicherungsschutz (z.B. gegen Vandalismus, Marderbiss) und Sie können auf einen umfassenden Komplettservice aus einer Hand zurückgreifen.

1. Investitionsphase

Beispiel:

Investition in eine Photovoltaikanlage im Wert von EUR 250.000 inkl. Kaufnebenkosten zzgl. Kosten für Dachsanierung in Höhe von EUR 25.000. Angenommener Einkommenssteuersatz von 42%.

| Kosten Solarkraftwerk inkl. Kaufnebenkosten | 250.000 EUR |

| Einmalzahlung für Sanierung Dach | 25.000 EUR |

| Gesamtinvestition | 275.000 EUR |

Steuerliche Auswirkungen in der Investitionsphase

(für einen Spitzenverdiener)

| Jahr 1 |

Jahr 2 | |

| Sofortige Abschreibung Investitionsbetrag 50% (IAB) des Kaufpreises bei Anschaffung |

125.000 EUR | |

| Sonderabschreibung 40% (SAB) des Restwertes im Jahr der Inbetriebnahme (oder Verteilung auf die ersten 5 Jahre) | 50.000 EUR | |

| Lineare AFA im ersten Jahr | 3.750 EUR | |

| Steuerlich abzugsfähige Gesamtbeiträge Jahr 1 und 2 |

178.750 EUR | |

| Gesamte Steuervorteile Jahr 1 und 2 | 75.000 EUR | |

2. Finanzierungsphase

Vereinfachtes Beispiel bei einer Gesamtfinanzierung über ein Bankdarlehen von rd. 70% der Gesamtinvestition sowie einem Eigenkapitalanteil in Höhe der Steuerersparnis.

| Fremdkapital | Eigenkapital | |

| 200.000 EUR | Eigenkapital aus Steuerersparnis rd. |

75.000 EUR |

| Gesamtinvestition | 275.000 EUR | |

3. Die Bewirtschaftungsphase ab dem 3. Jahr

Vorbemerkung: Für den laufenden Betrieb einer Solaranlage fallen Bewirtschaftungskosten an. Für das aufgenommen Bankdarlehen sind Zins und Tilgung fällig. Die Höhe der Tilgung ist davon abhängig, wie schnell das Darlehen getilgt werden soll. Das Ziel ist es, nach Tilgung nur noch Einnahmen aus den Stromerlösen zu erzielen.

Die Investition:

Wie wird die Solaranlage bezahlt?

Die Zahlungsströme –

während der Finanzierungsphase von 14 Jahren

Annahmen der Beispielberechnung:

- Stromerlöse EUR 11.500

- Betriebskosten EUR 1.700

- Kaufpreis der PVA 175.000

- Dachsanierung / Einmalpacht EUR 12.000

- Fremdkapital 80%

- Steuersatz 42%

- Zinssatz 10 Jahre fest 1,85%

- Tilgung p.a. 5,70%

Betriebsjahr – Jahr 3 – Steuerliche Behandlung von Photovoltaik-Einzelanlagen

| Stromerlöse | 11.500 EUR | |

| Betriebskosten | – | 1.700 EUR |

| Zinsen | – | 2.609 EUR |

| = Überschuss vor Tilgung und Steuern | 7.191 EUR | |

| Lineare Abschreibung: 5% auf den Restwert von EUR 122.500 nach IAB und SAB | – | 2.665 EUR |

| Dachsanierung/Einmalpacht | – | 600 EUR |

| Erhöhung des zu versteuernden Einkommens | 3.926 EUR | |

| Steuerbelastung | 1.648 EUR |

Disclaimer: Die Angaben sind unverbindlich und werden im Rahmen einer konkreten Projektplanung präzisiert. Das Berechnungsbeispiel sowie die steuerlichen Kalkulationen dienen lediglich einer ersten unverbindlichen Information. Bitte machen Sie sich wegen der Details bei Ihrem persönlichen Steuerberater kundig.

4. Ertragsphase nach Darlehenstilgung:

In diesem Beispiel beträgt die Sonnenrente p.a. vor Steuern und nach Darlehenstilgung rd. EUR 23.160

Gesamtbetrachtung –

Ihr persönlicher Nutzen

- Nutzt man alle drei steuerlichen Optimierungsmöglichkeiten, lassen sich über einen Zeitraum von ca. 2 Jahren mehr als 70 % der Investitionssumme von der Steuer absetzen.

- Vorteil ist die Investition aus Steuerersparnis: Weil sich der IAB schon im Jahr vor der Anschaffung der Photovoltaik-Anlage geltend machen lässt, stehen die dadurch freigesetzten Mittel als zusätzliches Eigenkapital für die Investition zur Verfügung.

- Der jährliche Ertrag (Sonnenrente) vor Steuern und nach üblichen Kosten für Wartung etc. beträgt in dem o.g. Beispiel rd. EUR 22.700 bzw. EUR 1.890 monatlich

(Annahmen der Beispielrechnung: Gesamtinvestition rd. EUR 215.000; jährliche Stromproduktion in kWh rd. 155.000; Jahresergebnis durchschnittlich 15 Ct/kWh, Rundum-Sorglos Paket „Wartung“ rd. 8 EUR/kWp)

Ihr Eigenkapital

- Investitionsphase nach Steuer 863 EUR

- Finanzierungsphase (Jahr 2021 – 2034) 39.746 EUR

| Ihr Eigenkapital | ||

| 40.605 EUR | ||

| mögl. Sonnenrente p.a. 21 Jahre vor Steuern |

Sonnenrente kumuliert, 21 Jahre, vor Steuern |

|

| 15.317 EUR | 321.654 EUR | |

| nach Steuern | nach Steuern | |

| 10.839 EUR | 246.708 EUR | |

| Anschaffungskosten einer Photovoltaikanlage 250.000 EUR | |

| Möglicher Investitionsabzugsbetrag (IAB) von 50% der Anschaffungskosten | 125.000 EUR |

| Sonder-Abschreibung (SAB) 40% von 125.000 (Restbuchwert nach Bildung des IABs) | 50.000 EUR |

| Lineare Abschreibung 5% (ab Fertigstellung auf Restbuchwert nach IAB) | 6.250 EUR |

| Steuerlich abzugsfähige Gesamtbeträge In der Investitionsphase – Jahr 1 und 2 |

181.250 EUR |

⭣ |

|

| Steuereffekt für Spitzenverdiener – Jahr 1 und 2 bei Steuersatz 45% | rd. 81.500 EUR |

Solarinvestments können ersparte Steuern in eigenes Vermögen umwandeln

| VORHER | NACHHER | ||

| Steuern: 112.500 EUR |

Steuern: 31.000 EUR |

||

| Vermögensbildung: 81.500 EUR |

|||

| Verfügbare Liquidität: 137.500 EUR |

Verfügbare Liquidität: 137.500 EUR |

||

Annahmen der Beispielrechnung: Spitzenverdiener, 250.000 EUR zu versteuerndes Einkommen, Steuersatz 45% zahlt 112.500 EUR Steuern. Bei einem zusätzlichen Solarinvestment fließen in diesem Beispiel 68.125 EUR Steuerersparnis in die Solaranlage und somit in die eigene Vermögensbildung.

Spitzenverdiener profitieren von drei steuerlichen Vergünstigungen

Vorteil 1: Investitionsabzugsbetrag (IAB) – 50 %!

Ein Steuerpflichtiger kann ohne weitere Angaben für eine geplante Investition in sog. bewegliche Wirtschaftsgüter (z.B. Maschinen) die Investition zu 50 % steuerlich geltend machen. Dies erfolgt über einen sog. Investitionsabzugsbetrag.

Nach Bildung dieses Investitionsabzugsbetrages hat ein Steuerpflichtiger 3 Jahre Zeit zu investieren, d.h. er kann 3 Jahre im Voraus Steuern sparen, ohne einen Euro gezahlt zu haben. Ihr persönlicher Steuerberater erklärt gerne, wie das geht. Solaranlagen sind steuerrechtlich als „bewegliche Wirtschaftsgüter“ einzustufen.

Daher können Investoren von Solaranlagen bis zu 50 % der Investitionskosten steuerlich geltend machen. Der Investitionsabzugsbetrag ist auf 200.000 EUR pro bewegliches Wirtschaftsgut begrenzt.

Vorteil 2: Zusätzlich Sonder-Abschreibung von 40 % (§ 7g Abs. 5 EStG)

Weitere 40 Prozent der restlichen Anschaffungskosten können im Jahr der Anschaffung und/oder den vier folgenden Jahren geltend gemacht werden. Da diese Verteilung erst mit Abgabe der Steuererklärung fest zu legen ist, ergibt sich ein weiteres interessantes Gestaltungsinstrument.

Vorteil 3: Zusätzlich lineare Abschreibung von 5 % p. a. für verbleibenden Restwert

Neben der Steuerentlastung durch den IAB und die Sonderabschreibung profitieren Sie als PV-Investor von der linearen Abschreibung (AfA) über 20 Jahre, was Ihnen langfristig weitere steuerliche Vorteile bietet.

Abfindung mit Photovoltaik-Investment steuerlich optimieren

Sie erhalten eine Abfindung, die Sie versteuern müssen und suchen nach steuerlichen Gestaltungsmöglichkeiten? Dann empfehlen wir Ihnen sich mit einer Investition in eine Photovoltaik Anlage (PVA-Direktinvestment) zu beschäftigen, denn die Kombination aus Fünftel-Regelung und Investitionsabzugsbetrag (IAB) bietet enorme Steuervorteile für Abfindungsempfänger!

Solarinvestments – eine gute Gelegenheit für Abfindungsempfänger

- Abfindungen oder Veräußerungserlöse können nach der sog. Fünftel-Regelung versteuer werden

- Die Fünftel-Regelung bietet attraktive steuerliche Gestaltungsmöglichkeiten, mit denen die Steuerlast erheblich reduziert werden kann.

- Der steuerliche Investitionsabzugsbetrag wird im Jahr der Abfindungszahlung gebildet und kann je nach persönlicher Situation zu einer sehr hohen Steuerersparnis führen.

- Weitere Steuerersparnis durch Sonderabschreibungen (AFA) können genutzt werden, wenn im Jahr nach der Abfindungszahlung eine Solaranlage auf einem gepachteten Dach erworben wird.

- Dir Finanzierung der Solaranlage erfolgt mit Steuerersparnis (Investitionsabzugsbetrag und Sonderabschreibungen) und Darlehen

- Eine Investition von Eigenkapital ist durch die hohe Steuerersparnis nicht zwingend notwendig

- Auch die Rückführung des Darlehens ist oft ohne zusätzliches Eigenkapital möglich und erfolgt je nach Gestaltung innerhalb von 10-15 Jahren.

- Nach der Tilgung erwirtschaftet die Solaranlage über weiter 20-30 Jahre eine lukrative monatliche „Sonnenrente“ für den Abfindungsempfänger

Abfindung mit Fünftel-Regelung und Fotovoltaik-Investment steuerlich optimieren

Sie erhalten eine hohe Abfindung, wollen unnötige Steuern vermeiden und suchen nach geeigneten Gestaltungsmöglichkeiten? Mit der so genannten Fünftel-Regelung können Sie die Besteuerung Ihrer Abfindung zwar senken. Insbesondere als Gutverdiener mit hohem persönlichen Steuersatz profitieren Sie von der Fünftel-Regelung allerdings kaum. Erst die Kombination mit einem Fotovoltaik-Investment bringt Ihnen wegen der hohen Abschreibungsmöglichkeiten schon im Jahr der Abfindungszahlung eine enorme Steuerersparnis.

Einkommensteuer sparen mit der Fünftel-Regelung

Abfindungen zählen zu den außerordentlichen Einkünften, im deutschen Steuerrecht werden sie nach der so genannten Fünftel-Regelung begünstigt. Das Modell: Die Abfindung wird bei der Berechnung der Einkommensteuer nur zu einem Fünftel angesetzt. Die Steuer, die auf den Abfindungsteil entfällt, wird anschließend verfünffacht. So wird nur der geringere Steuersatz angewandt, der anfiele, wenn die Abfindung auf fünf Jahre verteilt würde. Vorteil: Die Progression wird gebremst und die Steuerlast sinkt.

Beispiel 1.932 Euro Einkommensteuer. So wirkt sich die Fünftel-Regelung aus:

| Einkommen (nach Werbungskosten etc.) | 70.000 EUR | |

| + 1/5 der Abfindung | 10.000 EUR | |

| = Bemessungsgrundlage der Fünftel-Regelung | 80.000 EUR | |

| darauf entfallende Einkommensteuer und Soli | 15.656 EUR | |

| Zu versteuerndes Einkommen ohne Abfindung | 70.000 EUR | |

| darauf entfallende Einkommensteuer und Soli | 12.432 EUR | |

| Unterschiedsbetrag | 3.224 EUR | |

| fünffacher Betrag davon | 16.120 EUR | |

| Einkommensteuer und Soli gemäß Fünftel-Regelung | 28.552 EUR | |

| Steuerersparnis gegenüber Vollversteuerung von 70.000 € + 50.000 € Abfindung |

1.932 EUR |

Steuertarif 2023, Werte auf volle Euro-Beträge gerundet

Beispiel: Nina N., verheiratet und nach Splitting-Tarif besteuert, persönlicher Steuersatz 17,76 %, erzielt im laufenden Jahr ein steuerpflichtiges Einkommen von 70.000 Euro. Für ihr Ausscheiden aus dem Betrieb erhält Sie eine einmalige Abfindung von 50.000 Euro. Würde sie ihr Jahreseinkommen einschließlich der vollen Abfindung regulär versteuern, müsste sie einschließlich Solidaritätszuschlag (Soli) 30.484 Euro an das Finanzamt abführen. Durch die vorteilhafte Fünftel-Regelung spart sie im Beispiel 1.932 Euro Einkommensteuer.

Solarinvestment: Steueroptimierte Sachwertanlage mit starker Rendite

Bei überdurchschnittlichen Einkommen insbesondere im unternehmerischen Bereich werden oft hohe Abfindungen gezahlt. Als Mitinhaber einer Kapital- oder Personengesellschaft erhalten Sie nicht selten eine Abfindung in sechsstelliger Höhe, wenn sie Ihre Gesellschafterstellung aufgeben. In solchen Fällen greift oft der Spitzensteuersatz, so dass sich bei Anwendung der Fünftel-Regelung keine wesentliche Reduzierung der Steuerlast ergibt. Um wirklich Steuern zu sparen, müssen Sie spezielle Lösungen nutzen.

Außergewöhnliche Steuersparchancen bietet Ihnen die Investition in eine gewerblich genutzte Solaranlage. Hiermit können Sie Ihr zu versteuerndes Einkommen oft sogar so weit zu senken, dass Ihre hohe Abfindung steuerfrei bleibt.

- Durch den nach § 7g Einkommensteuergesetz zulässigen Investitionsabzugsbetrag (IAB) dürfen Sie schon während der Planung Ihres Solarinvestments bis zu 50 % der Anschaffungs- bzw. Herstellungskosten (max. 200.000 Euro) gewinnmindernd geltend machen.

- Auf den verbleibenden Teil der Anschaffungskosten können Sie eine Sonderabschreibung von 40 % vornehmen. Diese Sonderabschreibung lässt sich bereits im Anschaffungsjahr in voller Höhe geltend machen oder auch auf fünf Jahre verteilen.

- Der verbleibende Buchwert des Solarinvestments lässt sich zusätzlich regulär mit 5 % pro Jahr über die von der Finanzverwaltung anerkannte betriebsgewöhnliche Nutzungsdauer für Fotovoltaik-Anlagen von 20 Jahren absetzen.

| Einkommensteuersatz 45% | ||

| Einkommen einschließlich Abfindung | 300.000 EUR | 135.000 EUR |

| Einkommensmindernder Investitionsabzugsbetrag (IAB) 50% der Investition | 100.000 EUR | |

| Einkommensmindernde Sonderabschreibung (40% vom Restbuchwert nach IAB) 100.000 EUR | 40.000 EUR | |

| Lineare Abschreibung vom Restwert nach IAB (5% von 100.000 EUR) | 5.000 EUR | |

| Steuerpflichtiges Einkommen nach Abzug von IAB, Sonderaschreibung (SAB) und linearer Aschreibung | 155.000 EUR | 69.750 EUR |

| Steuerersparnis durch das Solarinvestment im ersten Jahr | 65.250 EUR |

Beispiel: Rolf R., GmbH-Gesellschafter, unverheiratet und in Steuerklasse 1, erzielt im laufenden Jahr ein steuerpflichtiges Einkommen von 100.000 Euro. Für sein Ausscheiden aus der GmbH erhält er zusätzlich eine Abfindung von 200.000 Euro. Zwar wendet er auf diese Abfindung die Fünftel-Regelung an. Aufgrund seiner hohen Progression spart er dadurch aber nur rund 550 Euro Steuern. Um seine Steuerlast wirksam zu senken, investiert Rolf R. die Abfindung von 200.000 Euro in voller Höhe in einen gewerblichen Solarpark und nutzt die attraktiven Abschreibungsmöglichkeiten voll aus.

Als Spitzenverdiener profitieren Sie besonders

Das Beispiel zeigt: Durch die hohen Abschreibungsmöglichkeiten verringert sich die Steuerbelastung insbesondere für Spitzenverdiener enorm. Erfreulich: Der maximale Investitionsabzugsbetrag kann schon im Jahr der Abfindungszahlung gebildet werden und führt zusammen mit der Sonderabschreibung und der regulären AfA zu einem außergewöhnlichen Steuervorteil – bis zu 62 % des Investitionsbetrags lassen sich bereits im ersten Jahr steuerlich absetzen. Mit einem cleveren Solarinvestment lassen sich ersparte Steuern so in produktives Eigentum mit langfristig lukrativen Erträgen aus dem Stromverkauf umwandeln.

Durch Fremdkapital-Aufnahme den Einsatz von Eigenkapital reduzieren

Aufgrund der außerordentlichen Steuerersparnis und der Möglichkeit, einen Teil des Solarinvestments mit Fremdmitteln zu finanzieren, kann je nach Zinsniveau der Einsatz von Eigenkapital stark reduziert werden. Durch die garantierte Einspeisevergütung haben Sie langfristig Planungssicherheit. Die Rückführung des Darlehens kann dann je nach Gestaltung aus den Erträgen Ihrer Solarbeteiligung erfolgen. Sobald das Darlehen getilgt ist, profitieren Sie als Investor über Jahrzehnte von einer nachhaltigen und lukrativen „Sonnenrente“!

Wichtiger Hinweis: Die steuerlichen Auswirkungen einer Solarinvestition hängen von Ihren persönlichen steuerlichen Verhältnissen ab, insbesondere vom anwendbaren Einkommensteuertarif, Ihrem persönlichen Steuersatz und der Höhe Ihres steuerpflichtigen Einkommens. Wenden Sie sich daher unbedingt auch an Ihren Steuerberater, wenn Sie in ein gewerbliches Solarprojekt investieren wollen.

In Solaranlagen direkt investieren – Aktuell Anlagen im Verkauf

Hier zeigen wir exemplarisch verfügbare Photovoltaik Investments. Den tagesaktuellen Stand verfügbarer Solaranlagen teilen wir auf Anfrage gern mit.

Unser Experte berät Sie gern

Marco Busacker | Geschäftsführer

Bankkaufmann, Dipl. Betriebswirt

| Tel: | +49 40. 688 743 48 |

| Mail: | post [at] hansetrust.de |

Photovoltaik-Direktinvestments mit IAB von Hansetrust

Seit über 10 Jahren sind wir die Spezialisten für Photovoltaik-Direktinvestments. Wir verfügen ständig über exklusiven Zugriff auf Photovoltaikanlagen (Dach- und Freiflächenanlagen) im gesamten Bundesgebiet für unterschiedliche Investitionssummen.

Mit dem richtigen Partner ist alles einfach. Bei Solarinvestments sollten Sie auf folgende Aspekte achten:

Erfahrener Partner: Wie in jeder Beziehung kommt der Partnerwahl eine entscheidende Bedeutung zu. Wir kennen seit vielen Jahren den Markt und achten auf zuverlässige Projektpartner mit jahrelanger Erfahrung und positiver Leistungsbilanz.

- Eigentum: Jeder Investor wird Eigentümer seiner Photovoltaikanlage. Eintragung einer Dienstbarkeit im Grundbuch.

- Erträge: 20 Jahre gesetzlich festgelegte Einspeisevergütung zuzüglich Stromverkauf nach Ablauf des EEG.

- Leistungsumfang: Einspeisebereite Photovoltaikanlagen inkl. aller betriebsnotwendigen Bauteile

- Technik: Auswahl hochwertiger Module, Wechselrichter, Kabel und Unterkonstruktionen von den Marktführern

- Bauabnahme: Erfolgt durch TÜV-zertifizierte Gutachter

- Betriebsführung: Rundum-Sorglos-Paket für die kaufmännische- und technische Betriebsführung inkl. umfassendem Versicherungskonzept u.a. gegen Sturm, Hagel, Blitz, Feuer, Vandalismus, Allgefahren-Versicherung inkl. Ertragsausfall

Aktuelle Meldungen

*Wichtiger Hinweis:

Bei dem Erwerb und dem Betrieb einer Photovoltaikanlage handelt es sich um eine von dem jeweiligen Anleger individuell zu gestaltende unternehmerische Tätigkeit. Das hier unterbreitete Angebot ist keine Vermögensanlage im Sinne des § 1 Abs. 2 Nr. 7 VermAnlG. Eine Verzinsung und Rückzahlung des investierten Kapitals oder ein vermögenswerter Barausgleich im Austausch für die zeitweise Überlassung von Geld wird weder gewährleistet noch in Aussicht gestellt.

Dieses Angebot ist kein Vermögensanlagen-Verkaufsprospekt im Sinne der § § 6 ff. VermAnlG. Die hierin enthaltenen Angaben sind unvollständig und bieten keine Grundlage für eine fundierte Anlageentscheidung. Alleinige Gültigkeit für eine Investition in eine Solaranlage haben die Kaufverträge nebst Anlagen, die Finanzierungsbedingungen der Bank sowie gesetzliche und steuerliche Regelungen. Die hier enthaltenen Angaben stellen keine Anlageberatung und Empfehlung dar.

Der Anleger sollte die entsprechenden Vertragsangebote vollständig gelesen und verstanden haben, bevor er seine Anlageentscheidung trifft.

Es wird dringend empfohlen, vor der Anlageentscheidung eine persönliche rechtliche, steuerliche und wirtschaftliche Beratung in Anspruch zu nehmen.

Eine Gewähr für die Richtigkeit der hier enthaltenen Angaben wird weder im Allgemeinen noch für die Person des Anlegers im Besonderen übernommen.